funds quador中野ファンド6(委託商品)

本ファンドの募集方式は、事前入金制で投資申込先着順となります。

成立下限額:6,780万円

~2022年06月03日 23:59

ファンド概要

- 投資可能上限口数は、3,000口(3,000万円)となります。

- 募集方式は、事前入金で投資申込先着式となります。

quador中野ファンド6号は株式会社リビングコーポレーション開発の貴重な新築物件「quador(クアドール)中野」2室の区分賃貸マンションへ投資を行うファンドです。運用期間中に、対象物件から得られた賃料を原資とし、投資家の皆様へ配当を行う予定です。立地の良いデザインマンションへの投資で、運用の楽しさを知って頂くことを目指しております。

投資の目標

このファンドでは、投資対象を1棟ではなく2室に抑えてファンド成立の可能性を高めつつ、 物件は築浅で条件の良いものを選び、初めての方でも安心してファンドへ参加できるような仕組みを目指しました。 投資する建物は東京都内築浅のデザインマンション、立地は新宿駅・大手町駅までのアクセスのよいJR中央線・東京メトロ東西線「中野」が最寄り駅となっています。 「不動産の売買で利益を出す」ことを目的とするよりも、 「安定して家賃収入を得る」という仕組みの方が一般的に価格変動が少ないとみられるため、 このファンドでは、良いエリア・良い建物・安定した家賃収入、を目標とすることで、投資家への安定した配当を目指しています。

※quador中野モデルルーム

本映像やquador中野のその他の画像について、投資対象の部屋タイプと異なる場合がございます。

投資のポイント

(1)特許工法 10-4(TEN-FOUR)CUBE

本物件は、株式会社リビングコーポレーションが開発した物件で、特別な技術により高度な設計効率を実現した賃貸デザインマンションです。quador(クアドール)/Branche(ブランシェ)/MODULOR(モデュロール)などのシリーズは特許工法10-4(TEN-FOUR)CUBEにて建築されています。これまで1棟単位でごく一部の富裕層向けに販売されてきたため、小口で入手することは困難だった「作品」の1つです。同シリーズは各地で高稼働を続けています。外観から共用部・室内まで、都会的で無駄のないスタイリッシュなデザインで、売れる要素の寄せ集めではない一貫した設計思想があります。

(2)人気の住宅地である東京・中央線エリアでの投資

東京の「城西地区」と呼ばれる西側エリアは丘陵地が広がる地形となっており、物件の位置する「中野」駅はその中の優良な住宅エリアとして知られています。当物件の最寄駅である「中野」駅は2路線が利用可能な城西エリアのターミナル駅であり、JRで新宿駅まで直通で5分、東京駅へも18分であり、都心へのアクセスに優れた便利な街です。JR中野駅の乗車人員は1日平均でJR約55,000万人(令和元年、東京都統計より)であり、10年前の平成21年が約45,000人であったのに対して増加傾向にあります。JR中央線は2021年の住みたい沿線ランキングで山手線・京浜東北線・東急東横線に次ぐ4位にランクインしており、中野駅は中央線沿線内で2位(総合18位)となるなど、引き続き人気の高い住宅地であることが伺えます(SUUMO2021年の住みたい街(駅)ランキングpdf版より)また、駅前には文化発信拠点として有名な中野ブロードウェイや、明治大学をはじめとする大学・高校のキャンパスが集積しており、文化力の高いエリアとして知られています。

成長を続ける東京都内の、人気の住宅エリアで、高品質の賃貸住宅を選ぶことでより安定した収益獲得を目指せるのではないかと考えています。

※出典:JR東日本ウェブサイト「各駅の乗車人数」2019年度

(3)夢応援不動産

あなたの投資で夢を叶えられる人がいます。本ファンドでは、社会貢献の一環として、夢応援不動産プロジェクトを実施します。入居者の中から希望者のみ、将来の夢を宣言頂き、退去時に進捗を報告頂くことを条件に、当初一時金として、礼金や賃料の値引きという位置づけで3万円程度の応援金を支給します。また希望者にはひと月1時間程度まで無料で人生相談や人脈提供を行い、夢の実現を支援します。プライバシーもありますので、投資家へのご報告は概略となりますが、いつか、おかげで夢が叶いましたという素敵なご報告が来ると良いですね。

※本プロジェクトは付随的なサービスであり、入居者が希望しない場合には実施されません。

※入居者の夢が叶わない、報告がないなどの場合もありますので、ご了承ください。

(4)他の不動産投資との比較

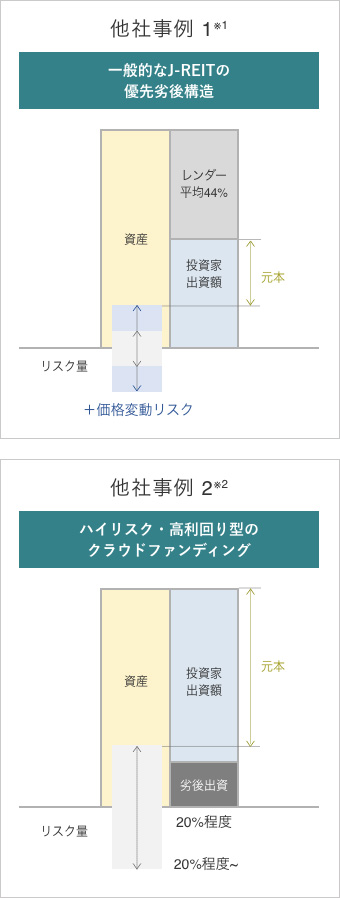

J-REIT(ジェイリート)や私募ファンドなどの一般的な不動産ファンドが金融機関からの資金借入によって利回りを高める「レバレッジ」を採用して高利回りを実現していることと比べ、プロパティプラスの事業は借入を行わず出資金のみによって行われます。また、売却益(キャピタルゲイン)を運用利回りの中に基本的に見込まず目標利回りを設定していることも特徴的です。このため、プロパティプラスは他の不動産ファンドへの出資と比べると決して高い利回りを掲げてはいませんが、そのかわりに、通常であれば資金が最優先で保護されるレンダー(金融機関)の存在がないことから、投資家の権利が強く、また配当の安定性を高めた仕組みとなっています。

それ以上に特徴的なのは、プロパティプラスは、物件開発・設計を行う株式会社リビングコーポレーション自身が募集を行うファンドであるという点です。株式会社リビングコーポレーションは過去に東京・名古屋・福岡の優良住宅地エリアを地場にRC造マンションの開発実績を多数有しており、過去にどのような街のどのような物件が安定収益を実現してきたかを熟知したうえで、同社が安定的であるとお勧めできる案件のみを一般の投資家の皆様向けに供給しているという点に、プロパティプラスの強みがあります。

また、プロパティプラスは他の不動産特定共同事業法ファンドと同様に出資額の一部を「劣後出資」とし、運営に関わる企業が最もリスクの高い出資部分を負担することによって投資家の皆様の元本を(劣後出資の金額の範囲内で)保護するスキームを採用しています。他社クラウドファンディングでは、仲介経由で取得した物件の転売や、築年数の古い物件の組み入れ、古い物件を改修して収益が高まることを見込んだリノベーション案件、売却のキャピタルゲイン益を含んだ案件など、比較的ボラティリティ(変動リスク)の高い計画を組んだ上で劣後出資20%程度のスキームとする例も見られます。

比較して、プロパティプラスは新築や築浅の自社開発物件を、基本的にインカムゲインのみで運用するボラティリティの低い(安定的な)スキームです。本ファンドの劣後出資比率は4%程度で、この劣後出資によって一定のリスク対処がなされていると考えています。

※1 J-REIT.jp マーケット概況(2021年3月末現在)

※2 中古マンション売却価格の変動をハイリスク型クラウドファンディングのキャピタルゲインのリスク量と仮定して計算した。出典:公益財団法人 東日本不動産流通機構「News Letter」「Market Watch」より当社計算2001年1月~2020年6月において中古マンション首都圏、平均㎡単価の変動係数(標準偏差÷平均 )18.2%であった。

物件情報

| 物件名称 | quador(クアドール)中野 |

|---|---|

| 投資対象 | quador中野の2室(専有部分) |

| 物件種別 | レジデンス(区分の賃貸マンション) |

| 所在地 | 東京都中野区中野6-24-7 |

| アクセス | JR中央線・東京メトロ東西線「中野」駅 徒歩10分 |

| 周辺施設 | 「ミニストップ中野5丁目店」徒歩約1分 「ライフ中野駅前」徒歩約8分 「三井住友銀行中野支店」徒歩約10分 「中野共立病院」徒歩約9分 「島忠中野店」徒歩約4分 |

| 主要駅への接続 | 「東京」駅まで直通約18分(JR中央線「中野」駅から) 「新宿」駅まで直通約4分(JR中央線「中野」駅から) |

| 建物に関する情報 |

構造鉄筋コンクリート造地上4階建て 延床面積898.96㎡ 住宅戸数全24戸 竣工時期2021/11/5 部屋タイプ1K:17戸 うち投資対象1R: 1戸 |

| 土地に関する情報 |

権利所有権 敷地面積409.80㎡ (公簿面積) 建蔽率60% 容積率300/200% 用途地域第一種住居地域・第一種中高層住居専用地域 |

| 部屋の主な設備仕様 |

|

| ドキュメント |

物件に関するドキュメントです。第三者への提供や再配布は行わないでください。 |

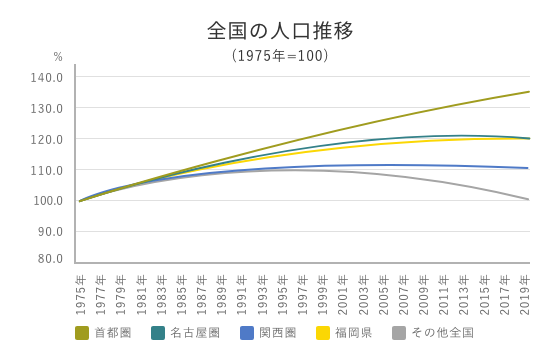

1.全国の人口・GDPの推移と家賃の推移

人口減少時代の本格化へ

2020年時点で、首都圏・名古屋圏・福岡県で人口増が見られるものの、日本全国の人口は既に減少を始めています※1。

※1 総務省統計局「人口推計」長期時系列データ、都道府県別人口(各年10月1日現在)より

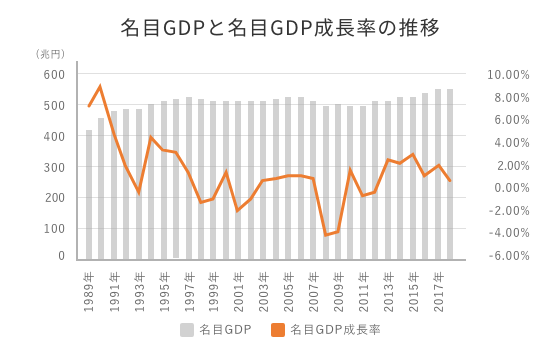

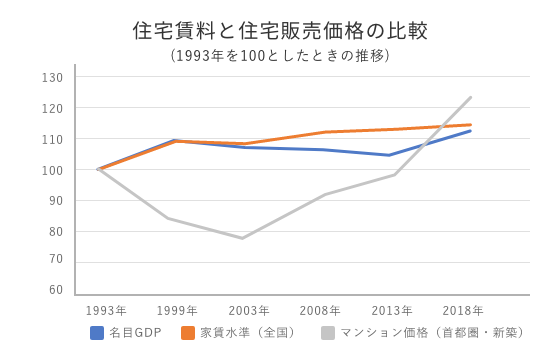

「総額」と「1人あたり」と「家賃」

1990年代以降「マイナス成長」という言葉が定着しましたが、日本のGDPは、成長率の上下を繰り返しながら横ばいの傾向にあります。

GDPは国内全員の総額数字なので、今後人口減少が本格化するとGDPの減少が見込まれます。

ただ、GDPは人口×1人あたりGDP、に分解されます。1人あたりGDPが1人1人の生活のレベルを図る指標となりますが、人口変化と総生産が変化するペースは必ずしも同じではありません。また、1人あたりGDPはGDP(総額)が変化するペースと同じ傾向になるとは限りません。

人口の変動が激しいと、GDPが増えても1人あたりGDPが下がったり、あるいはGDPが減っても1人あたりGDPが上がったり、といったケースが生じます。

ビジネスで考えると、総売上は顧客全員の売上合計なのでGDPと強く関係するでしょうが、顧客単価はどちらかというと市民1人1人の生活のレベル(1人あたりGDP)と関係がありそうです。

不動産で考えると、家賃(賃料)は住んでいる世帯あたりの”

顧客単価”になっているので、必ずしもGDPと同じ推移になるとは言えないように思われます※2。

※2 内閣府「2018年度国民経済計算(2011年基準・2008SNA)」年次推計、国内総生産(支出側)、年度、名目)より

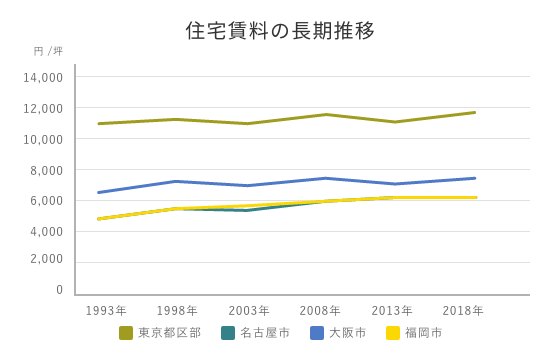

家賃の推移

実は、不動産の一般知識として、家賃はかなり長期安定傾向で推移していることが知られており、過去25年の統計を見ると、東京のみならず、既に人口減が始まった関西でも大きな変動がないことが見て取れます。

※3 総務省統計局「住宅・土地統計調査」

住宅の1畳当たり家賃(18区分)別借家(専用住宅)数及び1畳当たり家賃―全国,3大都市圏,都道府県,大都市(平成5年~30年)

不動産投資と賃料収入

一般的に「不動産投資」というと土地建物を売買して利益を得る投資のイメージが強いかと思います。

こうした不動産売買は、キャピタル・ゲイン目的と呼ばれますが、過去の新築マンション単価を指標とすると、不動産売買はGDP推移と比較して急騰・急落の幅が大きいことが見て取れます。一方で家賃水準はGDPよりも安定した推移をしてきました。

不動産は売買目的で短期保有するよりも、家賃(賃料収入)を得ることを目的とした方が、変動幅の小さい投資になるのではないかと推測できます。

※6 一般財団法人土地総合研究所「今月の不動産統計」新築マンション分譲市場、2020年6月

| 室タイプ | 家賃相場 |

|---|---|

| 1R | 76,000円 |

| 1K/1DK | 98,000円 |

中野区の家賃相場

2021年10月13日時点で、「中野区、築20年以内、駅徒歩10分以内」を調査すると左表のとおりでした(Yahoo!不動産での検索値)。

不動産の家賃水準が相場より高すぎると空室が埋まる確率が低くなりますが、相場より低すぎると機会損失が生じます。本ファンドの対象物件の家賃が適正であるかの判断指標の1つとなります。

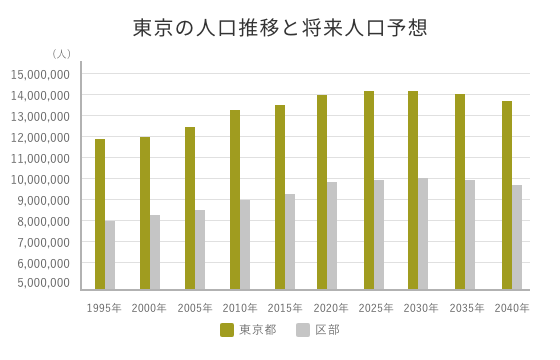

2.大都市の人口推移

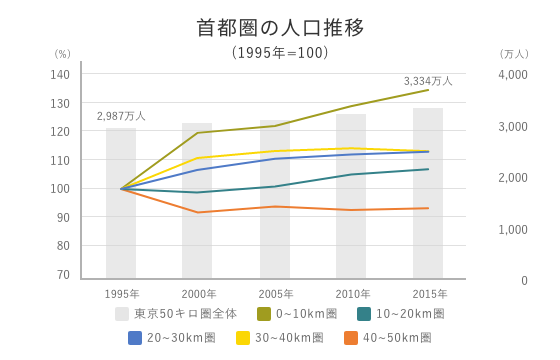

東京の人口推移

全国のうち、東京都の人口は増加中で、2020年に一度1,400万人を突破しています。

しかし東京都の予測(2020年8月時点)では早くも、東京都は2025年に人口ピークを迎え、これから減少が始まろうとしています。

(都区部は2030年に人口がピークになると東京都では予測しています。)

※5:東京都総務局統計部「東京都の人口(推計)」、および同「東京都の人口(推計)- 過去の推計 -」、総数、(国勢調査人口(確報値)を基準とし、これに毎月の住民基本台帳人口の増減数を加えて推計したもの)

※6:東京都総務局統計部「東京都の人口予測」webページ、「最新の人口予測 (令和2年3月30日更新)」より

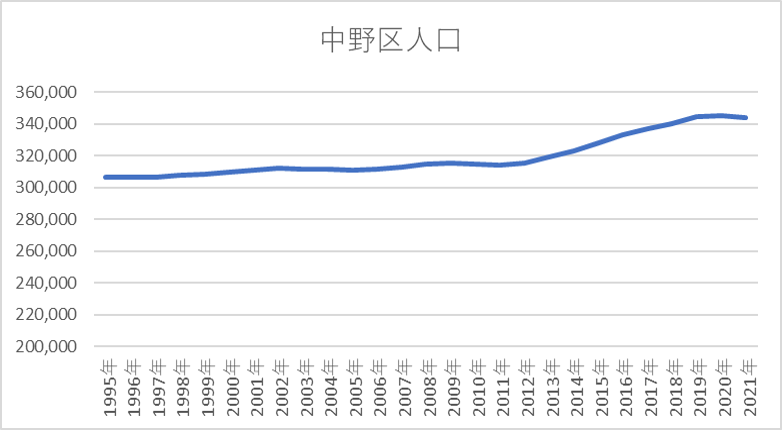

本ファンドの対象物件がある中野区は、安定した人口推移を続けていましたが、とくに2010年代から顕著に人口が増加したことが伺えます。

(「東京都の統計:推計人口」より当社加工)

人口の増え方と減り方

過去の推移をみると、2000年以降は首都圏でも人口が増えている地域が多かったようです。

2000年頃から都心回帰という言葉が一般的に広まりましたが、必ずしも都心に近いほど人口増加したわけでもないようです。この図では丸の内から30~40kmのエリアの方が、10~20kmのエリアよりも人口が増加しています。

しかし90年代まではドーナツ化現象、アメリカではインナーシティ問題と呼ばれる都心の空洞化が問題になっていたことを思い出すと、今後、どのような社会状況でも「都心への集中が続く」といえるのかは疑問です。

2020年時点では、首都圏は全体としてまだ人口が増加しているので、日本の他地域のような人口減少の影響は感じにくいのですが、今後はこれまでのように右肩上がりの人口増加を前提とした不動産投資は難しいのではないかと考えられます。

※7:総務省統計局「平成27年国勢調査」 第53表 男女別人口,面積,人口密度,全国に占める割合,人口性比,年齢(3区分)別割合,一般世帯数,一般世帯人員,1世帯当たり人員,施設等の世帯人員,一般世帯に占める割合及び持ち家率-キロ圏 (東京・大阪・名古屋)(平成27年)

および同、H7年・H12年・H17年・H22年より東京50km圏は旧都庁(現東京国際フォーラム)を起点とする。

国内の人口減少事例から学ぶこと

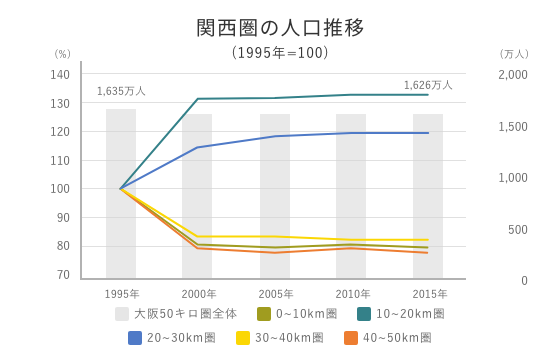

一方で、他の大都市よりも先に人口減少が始まった関西をみると、その中でも人口の増えているエリアはあることが見て取れます。

阪神間・北摂といった人気の丘陵地を含む10km~30km圏は首都圏なみの人口増加をしていたようです。

地域の全体人口が増えたり減ったりするときに、1つ1つのエリアの人口が全部同じ動きをするわけではないと考えられます。

※7:東京や名古屋では同じことは起きない、とは言いづらいと考えられるので、おそらく人口減少時代にも比較的安定して成長しうるエリアが関西と同じように出てくるのではないかと考えられます。

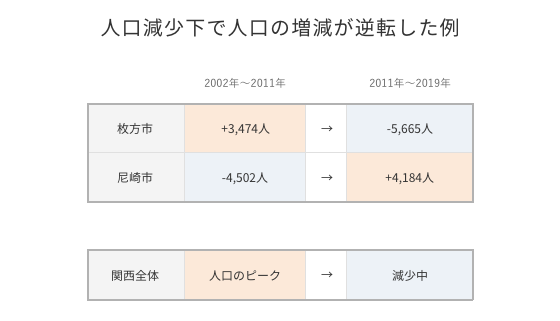

しかも、人口減少下の関西で起きた事例を調べると、「いま伸びている街」がそのまま伸び続けるわけでもなく、「いま下がっている街」がそのまま下がるわけでもないようです。

関西圏(※10)の人口減が始まったのは2011年とみられますが、極端な例としては、2011年以降に立場が逆転した自治体もあるようです。

例に挙げた枚方市と尼崎市はどちらも大阪中心部まで10~20分程度、どちらも人口40万人台の自治体ですが、人口減少が始まった時点の「いま増えている・いま減っている」が10年後には逆転していました。

10年前と逆転したということは、逆にいまから10年後にどちらか増加でどちらが減少かを予測するのも、数字を見るだけでは困難だと思われます。

市町村単位でも逆転が生じるので、エリアや個々の土地については慎重に見極めることが重要になるでしょう。

(※8、※9)

※8:枚方市「人口の推移・動態・外国人人口」webページ

※9:尼崎市「尼崎市の人口」webページ、人口基本台帳人口

※10:この統計では京都・大阪・兵庫・滋賀・奈良の各府県、総務省統計局「人口推計」都道府県,男女別人口及び人口性比-総人口,日本人人口(2019年10月1日現在) 、各年10月1日現在人口)

3.人口減少時代の投資へ

投資は、リスクをゼロにすることではなく、リスクに見合った適切な利益を得ることを目的としています。

リスクがあると考えられるときに、投資を実行するか止めるかの判断と、リスクと釣り合うまで利益を大きく取れるかどうかの判断とが必要になります。

不動産においては、売買目的ではなく賃料収入主体の投資とすることで、ある程度変動のリスクを小さくすることを目指すことが出来ますが、それでもリスクと利益のバランスを考えることは必要となります。

不動産は土地と結びついているので、その地域について、数字だけではない定性的な情報も判断材料に加える必要があります。

実際にその地域で長く開発や賃貸管理を経験してきて定性的な情報を多く持っている、信頼できる不動産事業者を選ぶことも、人口減少時代の投資にとって重要な要素になると考えられます。

予定運用スケジュール

| 募集期間 | 2022/5/13~2022/6/3 |

|---|---|

| 運用期間 | 2022/6/13~2023/7/31 |

| 配当・元本償還日 | (配当) 2022/10/17・2023/4/17 (配当及び元本償還) 2023/8/16 |

ただし、不動産市況その他の社会経済的情勢を踏まえ、運用期間の終了予定日以前に対象物件の売却を完了し不動産取引を終了することが妥当と考えられる場合には、本事業者の判断で運用期間終了日を早める可能性があります。

また、運用期間内に対象不動産の売却等が完了しない場合に、本事業者は、運用期間を延長することがあります。

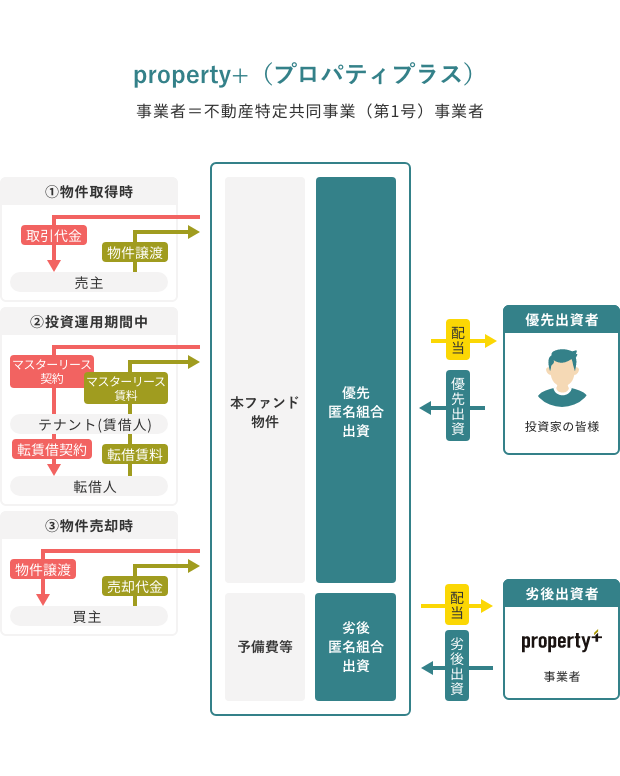

ファンドスキーム図

本ファンドでは、優先出資者及び劣後出資者による出資を資金の源泉として、①対象物件を取得します。その後、②運用期間中に対象物件の賃借人から得られる賃料を基にして投資家の皆様への配当を行います。最終的に、③対象物件売却時の売却代金を基にして元本の償還を行います。

運用期間中の配当の順序

(1)優先出資者(投資家の皆様)へ

賃貸利益等から優先的に想定利回りを上限に利益配当を行います。また、ファンド終了時に優先的に元本償還を行います。

(2)劣後出資者(事業者)へ

賃貸利益等から優先出資者へ利益配当を行い、残利益がある場合に劣後出資者へ利益配当を行います。また、ファンド終了時にまず優先出資者へ元本償還を行い、残額を劣後出資者へ元本償還を行います。

配当シミュレーション(源泉税徴収前)

確定申告が必要になる場合は、税理士または所轄の税務署へお問い合わせください。

※元本、配当金は1口当たり1円未満切り捨てとなります。

※記載の金額は、源泉税控除前の金額となります。実際に投資家の皆様へ支払う金額は、源泉徴収税20.42%(所得税+復興特別所得税)を控除した金額となります。

※記載する数値に関しては現在の想定であり、数値は変更となる可能性があります。

※利益が生ずることが確実であることを保証するものではございません。

| 投資金額 | 1口10,000円×100口=1,000,000円の場合 |

|---|---|

| 想定利回り(年利) | 3.2% |

| 運用期間 | 414日 |

| 利益配当 | 36,200円 |

| 元本償還 | 1,000,000円 |

| 配当および元本の合計 | 1,036,200円 |

リスク

元本割れリスク

本ファンドは、投資家の出資金について元本保証をするものではありません。「契約成立前書面」に記載された事項によって出資金の元本が毀損されるおそれがあります。本ファンドの各ページに記載されている利回り、利益の配当、配当の日付、および収益性に関わる記述は保証されたものではありません。優先劣後構造は、それを採用しない場合よりも元本割れのリスクは減少しますが、劣後出資の割合が低く、期待する効果が得られない場合があります。

契約の解除又は譲渡に制限があることに関するリスク

契約の解除は、クーリングオフ期間及びやむを得ない事由等が生じた場合を除いて認められておりません。また、出資者たる地位の第三者への譲渡に際しては、本事業者の裁量により、譲渡の可否を判断することから、譲渡することができない場合があります。契約期間の途中での本契約の解除あるいは出資持分(匿名組合員たる地位)の譲渡を行う場合にその時点での経済情勢、不動産市場、組合運営状況等により出資の返還額又は出資持分(匿名組合員たる地位)の価格が当初出資金を割り込むことがあります。さらに、出資持分(匿名組合員たる地位)の譲渡については、十分な市場が存在しておらず、流動性が低いため、出資者の希望する時点で、出資持分(匿名組合員たる地位)を換金できない可能性があります。

クレジットリスク

本ファンドは「契約成立前書面」に記載するところの、対象不動産の所有者、対象不動産の賃借人、転借人が存在する場合は転借人の、それぞれの対象不動産の管理・運営以外の事業または財産の状況の変化、あるいは取引先金融機関が破綻した場合などによって本ファンドの運営に重大な支障が生じ、収益の減少または費用の増加によって出資者の配当に影響が及ぶ可能性があります。

不動産の価格変動等リスク

経済環境や不動産の一般市況および立地環境を取り巻く市況による影響、あるいは対象不動産の価値の毀損によっては、運用期間中に空室が発生し収益に悪影響がおよぶ可能性があるほか、対象不動産を想定した時期または価格で売却することが出来ずに収益に悪影響が及ぶ可能性があります。また、前述の市況を踏まえ、事業者の判断で運用期間を延長する可能性があります。

流動性リスク

不動産に備わる地理的固定性、不動性、永続性、個別性といった性質が流動性に影響を与え、対象不動産を想定の時期または価格等の条件で売却が出来ず、収益に悪影響を及ぼすおそれがあります。

本ファンド運営者および関係者の倒産手続き開始に伴うリスク

事業者および賃借人、またはその他の関係者について、倒産手続きの開始、その財産についての仮差押えもしくは差押え、またはこれに類する処分がなされた場合、本ファンドの運営に重大な支障が生じ、収益の減少または費用の増加がもたらされるおそれがあります。

法規制に関するリスク

本ファンドの事業の遂行に影響を与える法制度が制定または改定された場合、本事業における収益の減少または費用の増加がもたらされるおそれがあります。

税制に関するリスク

不動産に関する税制または税制に関する解釈が変更された場合、公租公課の負担が増大し、その結果、本ファンドの収益に悪影響がもたらされる可能性があります。また、クラウドファンディング事業または不動産特定事業に関わる税制等が変更された場合、償還完了後の投資家の手取り金の額が減少するおそれがあります。

その他のリスク

地震、火山活動、台風、水害、疫病その他の自然災害、または戦争、内乱、暴動、テロその他の人為的災害、あるいは金融市場の混乱、本ファンドの運営に関わる当事者の事務的過誤、等の予期せぬ事象により、本ファンドの運営に重大な支障が生じた場合、本ファンドの収益の減少または費用の増加がもたらされるおそれがあります。また、事業者の株主の破産、死亡、解散その他の理由によって事業者の株式が第三者に移転した場合、事業者の運営に対して影響が及ぶおそれがあります。

ファンド募集事業者

株式会社リビングコーポレーション

〒150-0002 東京都渋谷区渋谷4-2-12 EDGE南青山2F

| 会社概要 | 「合理性+デザイン」という新たな価値創造を通じて、賃貸用RC造マンション、木造アパートの開発を中心に、ホテル開発事業、各種投資事業、PM事業等を展開する総合不動産デベロッパーです。中核商品として、通常10mの建物高さにおいて、一般的な工法では3階までとなるところを、独自の工法(10-4(TEN-FOUR)CUBE工法、特許取得済)により4階建のマンション建築を実現した、quadorシリーズ(旧Branche、旧MODULOR)を東京、名古屋、福岡を中心に、全国で約290棟開発しています。 |

|---|---|

| 資本金 | 1億円 |

| 業務管理者 | 藤井 俊輔 |

| 免許 | 不動産特定共同事業許可番号 東京都知事 第150号 宅地建物取引業 国土交通大臣(02)第008917号 特定建設業 建築工事業 国土交通大臣許可(特-2)第26040号 一級建築士事務所登録東京都知事登録第60617号 一級建築士事務所登録愛知県知事登録(い-3)第10038号 一級建築士事務所登録福岡県知事登録第1-62011号 |

| 種別 | 不動産特定共同事業(第1号及び第2号)を行う不動産特定共同事業者です。また、電子取引業務を行います。 |

※掲載されている情報は 2021/11/02 時点のものです。

ファンド運用事業者

株式会社アセット・インベストメント・パートナー

〒163-05091 東京都新宿区西新宿1-26-2 新宿野村ビル9F

| 会社概要 | 物件の取得から企画開発によるバリューアップ・販売・管理までを自社内で一貫して行うことにより、不動産の持つ価値を最大限に引き出します。アセットリードグループは今後も事業領域の拡大に挑戦し続けて参ります。そして、アセットリードグループの強みである既成概念に捉われない新しい発想と、プロフェッショナルとしてのノウハウで、不動産の新しい付加価値を提供し続ける企業でありたいと考えています。 |

|---|---|

| 資本金 | 1億円 |

| 業務管理者 | 竹中 茂 |

| 免許 | 不動産特定共同事業 / 東京都知事第152号 宅地建物取引業 / 東京都知事(1)第97487号 一般不動産投資顧問業 / 国土交通大臣 一般 第1225号 第二種金融商品取引業、投資助言・代理業 / 関東財務局長(金商)第2889号 |

| 種別 | 不動産特定共同事業(第1号)を行う不動産特定共同事業者です。 |

※掲載されている情報は 2021/11/02 時点のものです。